2023-05-11 10:38 浏览量:17569 来源:品牌传播网

近年来,受新冠疫情冲击影响,引发全球的产业链和经贸格局历史性重构,而白酒产业在疫情中仍然呈现出繁荣景象,凭借其超高的毛利率获得了资本市场青睐,大量资金涌入,促进白酒行业向高质量方向发展。

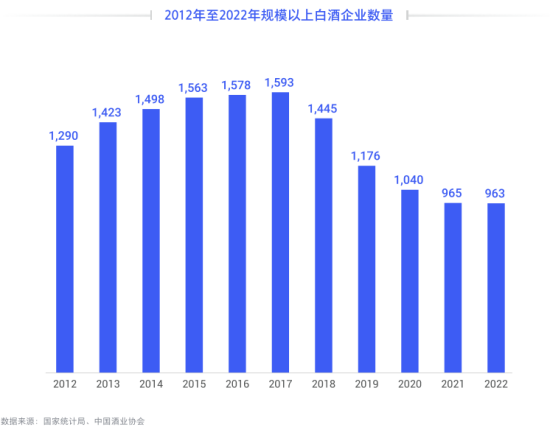

2022年,白酒产业结构调整、品牌升级的趋势延续,在挤压式增长的竞争格局下,行业内规模以上的企业数量正逐步下降,行业的集中度将得到进一步的提升。

为了总结和反映白酒行业的发展现状及趋势,明确酒业未来发展的方向,探索行之有效的实践路径,更高效地促进行业高质量发展,中国酒业协会联合腾讯发布了《2023年中国白酒行业消费白皮书》(后文简称《白皮书》),从白酒行业格局、消费者市场信心、人群消费者特征等全方面开展深度的行业调研,全方位洞悉白酒行业。

01 产业篇

仍处深度调整期,稳中向好

我国白酒行业入局者众多,市场竞争日趋激烈,白酒行业的市场份额逐步向头部企业靠拢,行业市场集中度稳步上升。

从整体规模来看,主要有两个方面的表现:

一方面是整体产量规模负增长,产量继续下滑。 中国白酒行业的总产量近年来呈现下滑趋势。自2017年以来,白酒的年总产量便开始逐年下降;随着产量增速的持续下跌,2019年起产量开始出现负增长,产量增速为-0.8%,2022年该值下滑至-5.6%。2022年,纳入到统计局范畴的规模上白酒企业完成酿酒总产量仅为671万千升,较2017年(1,198万千升)下降约44%。

其中,白酒产量头部六省合计酿酒产量495.94万千升,占行业比重73.88%。头部占比最大的四川省,2022年产量348.05万千升,产量同比却下降5.22%;湖北省1月至12月白酒产量36.28万干升,排名第二,产量同比下降11.85%;北京市排名第三,1月至12月白酒产量29.84万千升,同比微增1.78%;贵州省1月至12月份产量28.89万千升,同比下降22.27%,下降幅度最大。在头部六省当中,仅有位于第五、第六名的安徽省和山西省在产量上有所增长,两省的产量分别在26.55万千升、26.32万千升,且保持了两位数的增长。

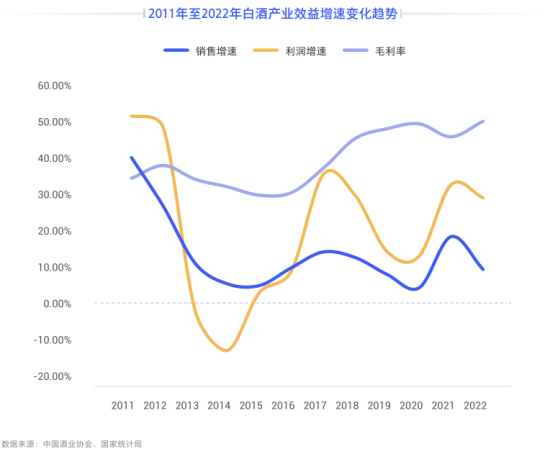

另一方面,白酒销售额增速放缓,但利润仍在高位。 从2018年至2022年的白酒销售额历史趋势图来看,白酒行业的总体销售额整体还是稳步上升的状态:2018年销售额为5,364亿元,2022年为6,626亿元,提高约24%;2021年,白酒规模以上企业实现利润总额1,702亿元,同比增长32.95%;2022年,白酒规模以上企业实现利润总额2,202亿元,同比增长29.36%,平均毛利率50.21%,比2021年末(45.99%)增长4.22个百分点。

尽管受到疫情影响,但行业效益增速仍然处于高位运行区间,这充分体现出了白酒行业的韧性,白酒行业发展稳中向好的根本趋势没有改变。去年底以来,随着全国疫情防控政策的调整白酒行业迎来新的曙光,2023年春晚白酒企业接棒互联网公司成为主赞助商,春节白酒动销开始出现恢复迹象,头部品牌股价也有所上调。因此随着防疫政策逐渐精准化,消费场景陆续复苏,市场环境必将会得到改善,有望逐渐重回巅峰。

从竞争格局来看,规模以上白酒企业数量减少,行业集中度进一步提升,酒企格局竞争加剧;然而,头部企业仍保持稳健增长,行业利润向龙头企业集中。

2022年1月至12月,纳入到国家统计局范畴的规模以上白酒企业963家。从历史趋势上看,规模以上白酒企业数量在2017年达到顶峰之后,便迎来了下滑时期。规模以上白酒企业数量虽然减少,但白酒行业的营收依旧在上升,这也可以从一个侧面看出,白酒行业的市场集中度有所提升。2021年,965家规模以上企业中,亏损企业130家,2022年截至12月末,963家规模以上企业中,亏损企业169家。亏损面由2021年末的13.47%扩大到17.55%。拉长时间轴看,亏损面呈近年来峰值,白酒市场竞争格局日益激烈。

尽管如此,从多家白酒上市公司发布的财务数据看,头部6家白酒企业2022年总销售额为2,244.83亿元,总利润914.08亿元,销售额和利润平均增长率分别高达21%、28%。在竞争加剧的环境下,龙头企业业绩增长仍然能保持双位数增长,势头稳健,头部优势得到进一步放大,继续享受扩容红利,而头部企业的健康发展也直接带动整体白酒行业的复苏。

02 消费篇

两大传承与五大新兴

随着消费行业的复苏,焕发生机的白酒行业也将成为其中的重要助力,随着市场消费习惯的改变,也将迎来的一定的变革,存在哪些“传承”与“新兴”?

《白皮书》表示,酒业消费市场可传承的特征,主要有以下两方面:

首先,不同白酒香型间仍存在较强的切换壁垒,消费者的“第一口酒”直接影响对其后续香型的选择。对于消费者而言,他们第一次饮用白酒时接触到的香型对后续的选择非常重要,一旦形成了香型习惯后,再尝试其他香型的几率很低。品牌在新市场培育中,需要注重香型的教育与沟通,争夺消费者第一次饮酒香型心智。

目前,从白酒香型选择看,浓香、酱香型白酒作为主流香型优势明显:过去一年尝试过的浓香、酱香群体分别都为67%,清香型产品过去一年尝试过的人群占比高达59%,稳居第二梯队。

其次,品牌相关的内容仍旧是与消费者沟通的重要内容,尤其是品牌酿酒工艺、品牌历史/故事,品牌颇有想象的广告语、品牌代言人等都是能够深入影响消费者对品牌偏好的重要内容。此外,近些年来新兴的IP联合推广也颇受白酒消费者喜爱。

随着消费人群带来的变化,白酒行业的发展又有那些新特点?据《白皮书》研究发现,白酒消费市场出现以下五个方面的新特征:

一是白酒市场增长可期,消费者使用白酒场合变多,驱动整体白酒购买增长。在具体使用中,消费者购买白酒主要用于直接饮用,包括自己独饮或作为餐酒在各类场合中与朋友、同事、亲朋、合作伙伴等一起饮用,这一占比高达93%,是最重要的白酒购买用途。其次,用作送礼的占比为34%,另有7%的消费者购买白酒投资或收藏。而未来一年,表示会增加白酒消费的消费者占比为53%,其中6成是使用场合变多带来的。

二是白酒消费档次的两极分化特征更为凸显。从购买不同白酒价位的消费者比例显示,大部分消费者更倾向购买101元至500元价位的产品,这一占比54%;其次是百元以内塔基产品的群体,占比38%,这一价位的群体未来消费升级的意愿较弱。65%的人群表示未来一年白酒档次将维持甚至有所下降。而500元以上档位产品的消费人群虽比例不高(8%),但呈现出更强的档次韧性,其未来消费升级的意愿随现有白酒消费档次的升高而增加(78%)。

三是白酒品牌忠诚度低,尝新意愿强,消费者同时追求品牌和产品理念的新体验。在品牌使用情况上,消费者更倾向混合不同的白酒品牌使用,以应对不同的消费场景,充分结合宴请对象身份、场合性质、餐馆档次等方面综合考虑;其中,60%的消费者以2至3个白酒品牌为主力消费品牌,同时辅助使用其他白酒品牌,33%的消费者偏好以1个白酒品牌为主,但也会辅助使用其他品牌。除此而外,白酒消费者对新品牌与新产品理念都呈现高兴趣,如文创白酒。

四是白酒主力消费人群呈现代际交替特征,新主力消费人群凸显。由于商务、聚餐、以及社交等需求增多,75年至94年出生的人群逐渐成为新白酒消费主力;新兴血液持续涌入,多为95年后出生、位于高线城市的人群,他们更偏爱选择100元以下的浓香型白酒产品。

五是信息获取渠道和购买渠道进一步呈现线上化。源于社会整体的媒介行为变化,白酒消费者日常更偏向通过线上主动获取信息,尤其是已逐步成为新消费主力的人群。整体来看,线上媒介渠道贯穿了白酒消费者的决策流程:从认知到加深印象再到购买决策。虽然线下渠道仍为消费者首选的主要购买渠道,但消费者未来对于线上购买白酒的态度更为开放,更愿意在线上尝试购买过往熟知的白酒产品,此数据高达78%。

03 挑战篇

酒商库存高,中低端品牌压力大

从整体规模的稳中向好及消费市场的多元革新来看,白酒行业具有极强的生命力及穿越长周期的韧性,但《白皮书》也客观地指出了酒业正面临的挑战。

《白皮书》指出,近年来叠加消费场景减少等多方因素导致经销商面临渠道库存高的压力,酒企需更多赋能经销商,加强动销,稳保基本盘。

2022年,因外出机会减少而导致消费场景变少等多方因素之下,终端市场动销情况并不容乐观。约39.7%酒商库存在5个月以上,33.6%酒商库存在3至5个月,渠道经销商大都面临较大的库存压力。

此外,2022年1月至6月酒商业绩平均下滑5.7%,其中63.6%酒商业绩同比下滑,27.2%酒商与去年持平,仅8%左右酒商实现增长。终端市场动销不畅,给酒商造成心理、资金等多重压力。为此,酒企需要更多赋能经销商,加强动销,保基本盘,推动市场活力恢复。

与此同时,受高端酒降维打击影响,中低端品牌压力巨大,更加注重守盘战略战术。未来,名酒“下沉”将进一步掠夺区域中小型酒企的经销商、渠道与消费者,对于原先以价格为导向的区域酒企造成较大的竞争压力。

另外,在市场变化的背景之下,目前酒企在消费者培育方面存在组织分散、专业分散等问题,由传统渠道向系统化、专业化、标准化、个性化的数字化渠道转型尤为迫切。

04 策略篇

建立“人货场”全新方式和标准

《白皮书》在对白酒行业整体规模和格局、消费市场变化和特征、面临的挑战等全方面开展深度的行业调研的同时,还针对性地从产品、人群、渠道、营销等维度给出了策略指引。

在产品机会方面,将呈两级分化。千元以上需求韧性强,500元内白酒市场规模大,未来高低两端齐驱并驾。此外,文创白酒作为品牌形象、文化感知塑造的产品,值得关注。

在人群机会方面,重点关注三类高潜人群。一是商务及管理人士,主打千元以上白酒;二是95年后出生的职场新人,优选101元至500元价位段白酒;三是85年至94年出生普通白领,更倾向选择百元以内产品。

在渠道转变方面,打造全方位的线上渠道。善用线上曝光类资源,帮助迅速建立品牌认知,提高品牌知名度,营造流行的氛围;充分借力综艺节目、电视剧、记录片等内容资源以产品口感、品牌历史故事、白酒知识等内容引发兴趣,沉淀品牌形象认知(如高端形象),加深对品牌记忆度,强化品牌优先选择心智;在形成好感后,通过社交/互动类型的广告内容激发信任,形成快速推动品牌销售沟通和购买的达成。

在营销策略方面,构建认知-好感-转化立体评估矩阵。以全民大事件抢占高关注,传统节假日聚焦高消费,文创酒助力高端认知,体娱经济辐射初饮圈层,连接经销商最后一公里,多触点构建零售新通路。

面对宏观环境、产业端和消费端“三浪叠加”的剧变周期,《白皮书》预测到未来几年中国白酒市场将会继续保持增长态势,但市场竞争将更加激烈。白酒企业需要加强品牌建设和营销策略,提高产品的附加值和差异化竞争力,以应对市场变化和消费者需求的不断提高。同时,白酒电商渠道将成为未来的趋势,企业需要积极拓展线上销售渠道,以适应消费者的购买习惯和市场趋势,在波诡云谲的白酒江湖中闯出自己的一片天地。

(酒庄号报道)